Remontée des doutes avant la semaine de Janet Yellen (Janeton prendra-t-elle sa faucille ?)

TABLEAU PP CAC40/DOW (du 15 au 19.09.2014)

| PPH | S4h | S3h | S2h | S1h | PPh | R1h | R2h | R3h | R4h |

| CAC40 | 4291 | 4328 | 4369 | 4406 | 4447 | 4483 | 4525 | 4561 | 4603 |

| DOW | 16621 | 16704 | 16821 | 16904 | 17021 | 17105 | 17221 | 17305 | 17421 |

13h30

CAC40 : sous PPh (4445/50), la situation se tend avant la semaine de la FED

DOW-JONES : clôture de peu sous les 17000 points

Même si l’ambiance devient rose-rouge sur les marchés, j’estime que rien est encore fait avant la FED : en effet, les indices ont clôturé sous les PPh (17020/25 DOW et 4450/55 CAC) mais l’écart est faible. Un lundi haussier de quelques dizaines de points suffirait à changer la donne. Quoiqu’il advienne, je n’anticiperai pas de retournement sous les PPh, et attendrai une éventuelle chute vers les supports majeurs suivants, estimés à : zone allant de 16865 (PP mensuel DOW) à 16820/25 (S2h) et de 4395 à 4280/4320 à Paris (PPm 4295/90, S2h 4365/70).

Les deux ordres sur repli ajoutés au programme du PEA seront d’actualité en cas de repli vers ces supports la semaine prochaine (voir plus bas dans la page).

**********

ANALYSE HEBDOMADAIRE PP POUR LA SEMAINE DU 15 AU 19 SEPTEMBRE 2014 :

CAC40 : PPh 4445/50 – le CFD a terminé à 4433, tendance très court terme baissière avec une cible théorique à 4405/4410 (et donc 4411 plus bas de la semaine) – sous 4405 se présenterait tout de suite une zone-support à 4390/95 – sous 4390, 4365/70 serait la cible – sous 4365, 4325/4335 serait l’objectif, le dernier support majeur avant retour probable vers la zone PPm (4295/300) qui correspond au milieu de la zone technique du 50% Fibo long terme dont je reposte le graphe à jour ci-dessous, se situant à 4280/4320 : en terme de langage PP, ce support correspond au S4h (4291)-S3h/PPm (4297/4328).

En cas de rebond au dessus des 4450, 4465/70 et R1m/R1h des 4480/4485 seraient les objectifs successifs – au dessus des 4490, on aurait de fortes chances de rejoindre à nouveau les 4500 avec en ligne de mire le comblement du gap des 4513.10 du 24 juin dernier, sachant que R2h se situe à 4525 – au dessus des 4530, 4560 et le plus haut de l’année seraient possibles (4595/4600).

DOW-JONES : PPh 17020/25 – tendance baissière à très court terme, on a clôturé à 16987 vendredi après un bas à 16937 – sous 16935, 16900/905 et 16860/65 (PPm cash) voire 16835/16820 (PPm CFD/S2h) seraient les cibles – si les 16820 devaient nous lâcher, attention à l’accélération vers la zone des 16700/16715.

**********

TABLEAU PP CAC40/DOW (SEPTEMBRE 2014)

| PPM | S4m | S3m | S2m | S1m | PPm | R1m | R2m | R3m | R4m |

| CAC40 | 3713 | 3901 | 4005 | 4193 | 4297 | 4485 | 4590 | 4777 | 4882 |

| DOW | 15222 | 15750 | 16042 | 16570 | 16862 | 17390 | 17682 | 18210 | 18502 |

RAPPEL DE L’ANALYSE PP POUR LE MOIS DE SEPTEMBRE 2014

» CAC40 : PPm 4295/4300 – tendance court terme haussière, 4485 et 4590/4600 sont les objectifs théoriques – en cas de retour sous 4280, les cibles théoriques deviendraient 4190/95, 4075/80 et 4005.

DOW-JONES : PPm 16860/65 – tendance court terme haussière, 17390 et 17680/85 sont les cibles théoriques – en cas de repli sous les 16860, 16570, 16330/35 et 16040/45 seraient les objectifs théoriques. »

Paris est repassé sous les 4485 (R1m), la cible théorique devient PPm (4295/4300) – quant au Boss, il reste entre PPm et R1m avec très peu de volatilité – cela pourrait changer après la FED de mercredi : rappel important = on ne contre jamais une tendance d’après « banque centrale » ou statistique US macro-économique majeure (PIB, emploi mensuel)

**********

LES DEVISES, LE COEUR DES MARCHES FINANCIERS

La valeur relative des monnaies entre elles reflètent la santé de l’économie de chaque zone : un jour ou l’autre, un écart de croissance finit par déclencher des gros mouvements sur le marché des changes, c’est ce que nous avons vu sur le dollar, monnaie qui perd de la valeur sur le très long terme mais qui rebondit fortement face aux autres devises grâce à son dynamisme « PIBesque » face à un Japon ou à une Eurozone en débat avec la déflation.

Je profite donc de cette remontée du dollar pour vous rappeler que la bourse, c’est aussi la spéculation sur les devises, et pas seulement en intraday ! Il existe de belles tendances sur le très court terme (hebdomadaire, PPh !) et même beaucoup plus ! Le levier et l’intraday ne sont pas la solution en bourse, sauf avec une très forte compétence que vous n’atteindrez sans doute jamais, à moins d’y travailler des années à plein temps (un congé sabatique ?!!) et d’aller voir un psychologue qui vous aidera à réduire drastiquement les comportements naturels que nous avons tous en tant qu’humain, et qui réduisent les chances de gains à quasiment zéro si on ne travaille pas dessus sérieusement.

Remettez-vous en donc à la gestion simultanée des multiples opportunités qui se présentent, c’est ce que je montre sur le blog avec les compartiments « PEA – PF Club » moyen-long terme sans stop, « Trader NT » et « Idée du jour » court terme avec stop : L’IMPORTANT EST DE TRAQUER LES BELLES CONFIGURATIONS ET DE DIVISER SON CAPITAL POUR LES JOUER TOUTES SIMULTANEMENT – il suffit ensuite de bien gérer celles qui ont donné des résultats et c’est cela le plus difficile : exemple ESKER dans « L’Idée du jour », si j’avais conservé une heure de plus au lieu de prendre 3.33% nets (17.60/17.00) un matin de l’ouverture, j’aurais pris plus de 10% le jour-même (18.75/17), voir plus bas dans la page.

Les devises, le coeur des marchés, participent donc de cette gestion diversifiée : si vous souhaitez vous former à ce type d’approche, contactez-moi et vous serez peut-être un jour acheteur du CHF (monnaie forte) contre JPY (monnaie faible) à une parité que vous envieront vos amis en voyant votre score en euros sur l’écran de votre PC (MAC c’est très bien, mais pour la musique, pas pour la bourse !).

**********

PEA : 14% d’exposition, performance de 33.38% au 12 septembre 2014 en clôture.

Programme des ordres validité septembre inchangé + deux achats limités (poids 1% chacun) pour lundi seulement :

Achat TECHNIP 63.50 euros

Achat TOTAL 48.75 euros

Dernière année du PEA en libre-service : j’aurai l’occasion de vous en reparler, mais le PEA sera intégré au portefeuille Club dès le 1er janvier 2015, et fera donc l’objet d’une cotisation.

**********

Portefeuille Club NT (réservé aux membres, cotisation 150 euros pour 6 mois – 111 Newsletters déjà envoyées avec des ordres programmés hors-séance – existe depuis le premier janvier 2014) : performance +4.64% bruts sur capital utilisé (17.06%) dividendes touchés inclus (17h35 le 5 septembre 2014).

Pour souscrire ou obtenir de plus amples renseignements (historique des opérations, méthode de gestion), merci de me contacter à : redaction@nouveautrader.com

***********

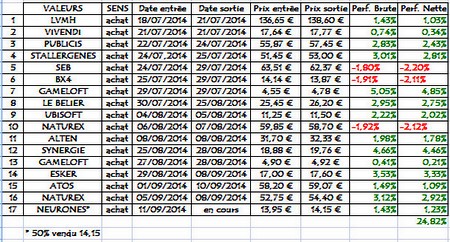

Résultats de « l’idée du jour » depuis le démarrage du test le vendredi 18 juillet dernier (-15 jours de vacances sur la périodes, soit démarrage équivalent début août) : même si les résultats du futur ne sont pas garantis par nature, cette idée du jour GRATUITE réalise une excellente performance – il y aura des moments plus difficiles mais jusqu’à nouvelle opération, je tente en ce moment le 7ème trade gagnant d’affilée, avec 50% de la position Neurones qui a été conservée avec un stop visuel en cas de repli sous les 13.40 euros à 17h30, et une cible 1 à 14.39 euros – ordre non posé.

Moyenne par opération 24.82/17 = 1.46% net de courtage et d’éventuelle taxe sur les transactions financières.

Taux de réussite 14/17 = 82.35%

Offre optionnelle pour être alerté par e-mail juste avant la publication sur le blog au lieu d’attendre qu’un éventuel y soit publié : don minimum de 24.82 euros pour un mois*, en précisant « IDEE DU JOUR NT ».

* Le prix variera chaque soir en fonction de ma performance globale – les ordres seront publiés dans un article séparé pour une meilleure visibilité.

Je rappelle que l’objectif est de réussir un gain moyen net de courtage de 1% par opération – la taille des ordres est de 5% d’un capital global.

***********

SUIVI DU TEST : ACHAT DOW, VENTE CAC (23h15 vendredi 12/09/2014) – JOUR 31

L’arbitrage est négatif depuis 10 jours, après un plus haut à +2.60% : je rappelle que c’est un test, je ne le joue pas sur le marché.

DOW : achat 16865 points, soit +0.72% (16987)

CAC40 : vente 4333 points, soit -2.30% (4435)

Différentiel brut : -1.58% – le CAC reste devant le Boss, comme si les opérateurs US anticipaient un durcissement plus rapide que prévu de la politique monétaire de la FED.

**********

Analyse point-pivot pour la séance du lundi 15 septembre 2014

TABLEAU PP CAC40/DOW (15.09.2014)

| PPJ | S4j | S3j | S2j | S1j | PPj | R1j | R2j | R3j | R4j |

| CAC40 | 4371 | 4390 | 4404 | 4423 | 4438 | 4456 | 4471 | 4490 | 4504 |

| DOW | 16777 | 16829 | 16883 | 16935 | 16990 | 17042 | 17096 | 17148 | 17203 |

Programme du jour : indicateur instantané de l’activité dans la région de New-York (Empire State, 14h30) – production industrielle en Août (15h15)

CAC40 : PPj 4435/40, on a terminé quasiment dessus vendredi soir – tendance neutre-baissière en intraday avec un objectif sur le dernier plus bas (4420) – sous 4420, 4405/4411 devrait être un gros support (achat en contre possible une fois un rebond engagé en UT 5 minutes au plus près du prix, stop sous 4390 S3j) – sous 4390, 4365/70 serait le support majeur du moment (S2h/S4j), option du lundi noir avant même la FED.

En cas de rebond au dessus des 4440, nous attendra la zone PPh des 4445/50) – au dessus des 4455 nous attendrait le dernier haut des 4465/70 (R2j 4471) – au delà des 4475, 4485/4490 serait à nouveau d’actualité – au dessus, 4505/4515 redeviendrait la résistance à abattre pour envisager le retracement complet jusqu’au plus haut de l’année, on n’en est pas là, c’est l’option du lundi vert avant même la FED.

DOW : PPj 16990 – attention les vendeurs, c’est encore du neutre-baissier en intraday, à trois points près – tendance à contrôler dès lundi matin.

Supports 16935/40 S1j et dernier plus bas – en dessous, 16905/10 et 16880/16865 seraient les objectifs (S1h et S2j/PPm) – si on devait casser ce support majeur, 16830 à 16820 serait le dernier bastion à détruire pour les vendeurs afin d’enclencher un mois de septembre baissier, option du lundi noir avant même la FED.

Résistance en cas de passage au dessus des 16990 : d’abord le PPh des 17020/25 qui validerait une remontée jusqu’aux 17040/45 – au dessus des 17050, 17095 à 17105 seraient dans le collimateur – au delà des 17110, accélération à prévoir vers 17135/17150, option de la séance avant même la FED.

Prochain RDV demain matin pour la détente du dimanche.

Pas de commentaires pour l'instant